互联网股票配资网站 6000亿美元资金缺口能压垮AI行业吗?

7月5日消息,微软联合创始人比尔・盖茨(Bill Gate)作客《下一个伟大构想》(the Next Big Idea)播客,讨论了对超人类人工智能(Superhuman AI)和技术进步的构想,同时表示现在 AI 市场的狂热程度远超互联网泡沫。

盖茨认为当前 AI 领域的准入门槛非常低,且整个市场处于狂热期,AI 初创公司可以比较轻松地拿到数亿美元的融资,甚至还有人为一家公司筹集了 60 亿美元(约 437.34 亿元人民币)现金。

“如此多的资本扎堆涌入新领域是前所未见的,无论从市值以及估值角度来看整个 AI 市场已经陷入‘狂热’状态,其程度让历史上互联网、汽车时期的狂热相形见绌。”盖茨这样说到。

现阶段的人工智能行业发展迅猛,是名副其实的吸金产业,英伟达市值也因此高歌猛进,并在当地时间6月18日总市值达到3.34万亿美元,一举超越微软、苹果公司,成为全球市值最高的上市企业。但事实上,对人工智能领域的质疑声也此起彼伏,从未停止过。

人工智能的 6000 亿美元问题

红杉资本合伙人兼首席运营官David Cahn曾在去年9月发布过一篇《人工智能的2000亿美元问题》的文章,6月20日,他针对目前的情况更新了自己的看法。

在2023 年 9 月的《人工智能的2000亿美元问题》文章中,David Cahn主要提出了一个问题:“收入在哪里?”

问题的逻辑是,英伟达的盈利指南和随后的强劲表现表明对 GPU 和人工智能模型训练的需求水平是无止境的,但这些 GPU 都有什么用?客户的客户是谁?需要创造多少价值才能让如此快速的投资获得回报?

GPU 的最终用户(例如星巴克、X、特斯拉、Github Copilot 或新创业公司)也需要赚取利润。假设他们需要赚取 50% 的利润,这意味着对于当前 GPU 资本支出的每一年,这些 GPU 需要创造 2000 亿美元的终生收入才能偿还前期资本投资。

这些资本支出中有多少与真正的终端客户需求相关,又有多少是为满足未来终端客户需求而建设的?这是一个价值 2000 亿美元的问题。

David Cahn注意到 AI 基础设施建设所隐含的收入预期与 AI 生态系统的实际收入增长之间存在巨大差距,而 AI 生态系统的实际收入增长也是终端用户价值的代表。概言之,David Cahn对AI的盈利能力抱有疑虑,投入和产出存在2000亿美元的差额,认为“按今天的水平,每年的资本支出都至少需要填补 1250 亿美元的缺口。”

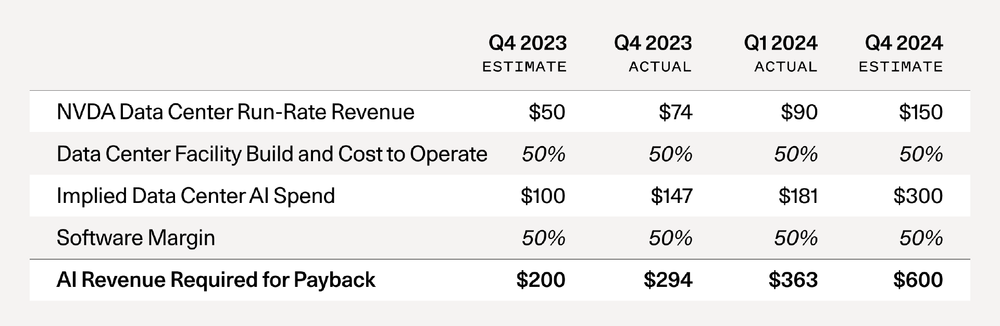

随着英伟达成功跻身全球最有价值公司行列,David Cahn按照去年9月的数据框架再次进行了估算,结果是:AI 的 2000 亿美元问题现在变成了 AI 的 6000 亿美元问题。

图片来自sequoia

David提醒我们注意:直接计算这个指标很容易。你所要做的就是将 Nvidia 的运行率收入预测乘以 2 倍,以反映 AI 数据中心的总成本(GPU 占总拥有成本的一半,另一半包括能源、建筑物、备用发电机等)。然后你再乘以 2 倍,以反映 GPU 最终用户的 50% 毛利率(例如,从 Azure 或 AWS 或 GCP 购买 AI 计算的初创公司或企业,他们也需要赚钱)。

自 2023 年 9 月以来发生了什么变化?

David Cahn认为,2023 年末是 GPU 供应短缺的高峰期,但目前的供应短缺已经消退。同时,GPU 库存不断增长,Nvidia 在第四季度报告称,其数据中心收入的一半左右来自大型云提供商。仅微软一家就可能占Nvidia 第四季度收入的约 22%。超大规模资本支出正在达到历史水平。进而,一旦库存足够大以至于需求下降,就会成为重置的催化剂。

另外,OpenAI 仍然占据着 AI 收入的最大份额,The Information 最近报道称,OpenAI 的收入现在为34 亿美元,高于 2023 年底的 16 亿美元。但许多初创公司仍然与OpenAI 的差距很大,消费者今天真正使用了多少 AI 产品还很难说,这也意味着AI 公司需要为消费者提供源源不断的价值,才能长远发展。

在最后的分析中,David Cahn慷慨地假设谷歌、微软、苹果和 Meta 每年都能从新的 AI 相关收入中产生 100 亿美元。还假设甲骨文、字节跳动、阿里巴巴、腾讯、X 和特斯拉每年都有 50 亿美元的新 AI 收入。但即使这仍然是正确的,并且在名单上再添加几家公司,1250 亿美元的缺口现在也会变成 5000 亿美元的缺口。

David Cahn还提到——B100 即将问世: 今年早些时候,Nvidia 宣布推出 B100 芯片,其性能提升了 2.5 倍,而成本仅增加了 25%。我预计这将导致 Nvidia芯片需求的最终激增。与 H100 相比,B100 的成本与性能相比有了显著的改善,而且由于每个人都想在今年晚些时候买到 B100,因此很可能再次出现供应短缺。

人工智能接近泡沫了吗?

当然,对人工智能看涨的观点也不少,一个主要的反驳就是“GPU 资本支出就像修建铁路”,最终火车会开过来,目的地也会到来——新的农业出口、游乐园、购物中心等。

对此,David Cahn认为这种观点忽略了一些关键因素:

首先是GPU缺乏定价权:在物理基础设施建设的情况下,您正在建设的基础设施具有一些内在价值。如果您拥有旧金山和洛杉矶之间的轨道,那么您可能拥有某种垄断定价权,因为 A 地和 B 地之间只能铺设这么多轨道。在 GPU 数据中心的情况下,定价权要小得多。GPU 计算正日益成为一种按小时计量的商品。与成为寡头垄断的 CPU 云不同,构建专用 AI 云的新进入者继续涌入市场。在没有垄断或寡头垄断的情况下,高固定成本 + 低边际成本的企业几乎总是会看到价格竞争到边际成本(例如航空公司)。

该股主要指标及行业内排名如下:

该股主要指标及行业内排名如下:

其次是投资浪费:即使是铁路行业,以及许多新技术行业,投机性投资狂潮也常常导致高额的资本浪费。《推动市场的引擎》是技术投资方面最好的教科书之一,其主要观点是,许多人在投机性技术浪潮中损失惨重。挑选赢家很难,但挑选输家要容易得多。

另外是折旧问题:半导体趋于越来越好,Nvidia 将继续生产更好的下一代芯片,如 B100。这将导致上一代芯片的折旧速度加快。由于市场低估了 B100 和下一代芯片的改进速度,因此它高估了今天购买的 H100 在 3-4 年后的价值。但铁路这种物理基础设施不存在这种相似性,它不遵循任何“摩尔定律”类型的曲线,因此成本与性能的关系不断改善。

最后,David Cahn认为我们需要仔细研究赢家和输家。在基础设施建设过剩的时期,总会有赢家。人工智能很可能是下一波变革性技术浪潮,GPU 计算价格的下降实际上有利于长期创新,也有利于初创企业。如果预测成真,创始人和公司建设者将继续在人工智能领域发展——他们将更有可能取得成功,因为他们将受益于较低的成本和在这一试验期间积累的经验。但投资者可能会遭受伤害。

无独有偶,盖茨在访谈节目中也提到,目前 AI 领域的竞争非常激烈,而且不断有新选手入场,微软固然拥有很多资本,但并没有真正阻止其他人在基础能力或垂直领域的发展。盖茨表示,人工智能技术在全球经济中所占的份额虽然相对较小,但其潜力巨大,即使是小型机构也能借助这些工具与大型机构竞争,并提供更优质的服务。

正如David Cahn所总结的那样,我们正在经历一场可能定义一代人的技术浪潮,在未来很长一段时间内,像 Nvidia 这样的公司很可能在生态系统中继续发挥关键作用,但专注于为最终用户提供价值的公司创建者才会获得丰厚的回报。

人工智能泡沫正达到临界点,前面的道路将是漫长的互联网股票配资网站,它会有起有落,把握下一步发展方向至关重要。